Wskaźnik Beta jest jednym z fundamentalnych narzędzi używanych w analizie finansowej i inwestycyjnej, zwłaszcza w kontekście oceny ryzyka związanego z inwestowaniem w akcje lub portfele inwestycyjne. Wskaźnik ten mierzy wrażliwość ceny danego aktywa na zmiany cen rynkowych, umożliwiając inwestorom lepsze zrozumienie ryzyka związanego z daną inwestycją w porównaniu do całego rynku. W niniejszym artykule omówimy, czym dokładnie jest wskaźnik Beta, jak się go oblicza, jego interpretację oraz praktyczne zastosowania w inwestowaniu.

Definicja wskaźnika Beta

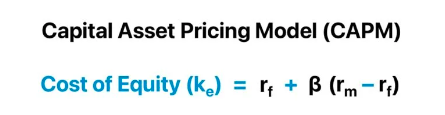

Wskaźnik Beta (β) jest miarą, która ocenia stopień współzmienności ceny akcji (lub portfela inwestycyjnego) w stosunku do całego rynku, reprezentowanego zazwyczaj przez indeks rynkowy, taki jak S&P 500, WIG czy DAX. Jest to jeden z kluczowych elementów modelu wyceny aktywów kapitałowych (CAPM – Capital Asset Pricing Model), który służy do oszacowania oczekiwanej stopy zwrotu z inwestycji przy uwzględnieniu jej ryzyka.

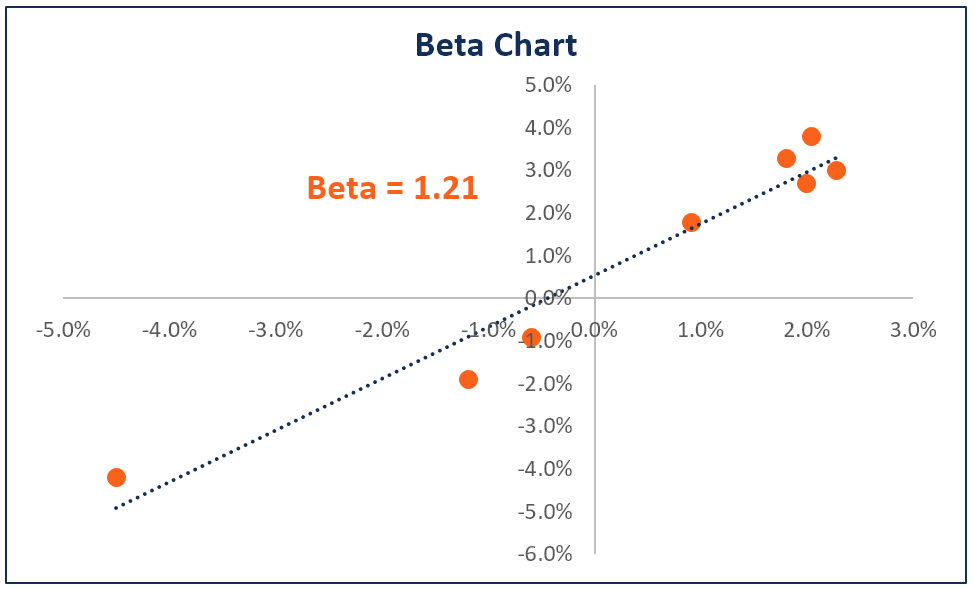

Matematycznie wskaźnik Beta jest obliczany jako współczynnik nachylenia linii regresji, która przedstawia relację między stopami zwrotu z danego aktywa a stopami zwrotu z rynku. Innymi słowy, Beta mierzy, jak bardzo cena akcji zmienia się w odpowiedzi na zmiany całego rynku.

Obliczanie wskaźnika Beta

Wskaźnik Beta oblicza się za pomocą wzoru:

Wzór na wskaźnik Beta:

β = Cov(X,Y) / Var(Y)

Gdzie:

- Kowariancja (X,Y): Mierzy, jak stopa zwrotu z akcji (X) współzmienia się z stopą zwrotu z rynku (Y).

- Wariancja (Y): Jest miarą zmienności stóp zwrotu rynku.

Aby obliczyć wskaźnik Beta, inwestorzy i analitycy potrzebują danych historycznych na temat stóp zwrotu zarówno z danej akcji, jak i z indeksu rynkowego. Wartości te są następnie używane do wyznaczenia linii regresji, z której nachylenie stanowi wskaźnik Beta.

Interpretacja wskaźnika Beta

Wskaźnik Beta można interpretować na kilka kluczowych sposobów:

- Beta = 1: Oznacza to, że cena danego aktywa zmienia się w takiej samej proporcji jak rynek. Jeśli rynek rośnie o 1%, to cena akcji również rośnie o 1%. Takie akcje są uważane za neutralne w stosunku do ryzyka rynkowego.

- Beta > 1: Wskazuje to, że aktywo jest bardziej zmienne niż rynek. Na przykład, jeśli Beta wynosi 1,5, oznacza to, że akcje są o 50% bardziej zmienne niż rynek. Akcje o wysokiej Becie są uważane za bardziej ryzykowne, ale jednocześnie mogą oferować wyższy potencjał zysków w okresach wzrostów rynkowych.

- Beta < 1: Oznacza to, że aktywo jest mniej zmienne niż rynek. Na przykład, Beta równa 0,5 oznacza, że akcje są o połowę mniej zmienne niż rynek. Takie akcje są postrzegane jako bardziej defensywne, ponieważ ich cena zmienia się mniej gwałtownie w odpowiedzi na zmiany na rynku.

- Beta < 0: Chociaż rzadko spotykane, Beta ujemna oznacza, że aktywo porusza się w przeciwnym kierunku do rynku. Tego typu aktywa mogą pełnić rolę zabezpieczenia przed spadkami rynkowymi.

Praktyczne zastosowania wskaźnika Beta

- Ocena ryzyka inwestycji: Wskaźnik Beta jest często używany do oceny ryzyka związanego z inwestowaniem w konkretne akcje. Inwestorzy mogą porównywać Betę różnych akcji, aby określić, które z nich są bardziej ryzykowne w kontekście rynkowym.

- Budowa portfela: Inwestorzy wykorzystują wskaźnik Beta do konstrukcji portfela inwestycyjnego o pożądanym poziomie ryzyka. Na przykład, mogą oni zbalansować portfel, łącząc aktywa o różnych Betach, aby osiągnąć pożądany poziom zmienności.

- Model CAPM: Wskaźnik Beta jest kluczowym elementem w modelu wyceny aktywów kapitałowych, który jest używany do oszacowania oczekiwanej stopy zwrotu na podstawie ryzyka inwestycji. W ramach CAPM, oczekiwana stopa zwrotu jest obliczana jako suma stopy wolnej od ryzyka i premii za ryzyko, która jest iloczynem wskaźnika Beta i premii za ryzyko rynkowe.

- Hedging: Wskaźnik Beta może być również wykorzystywany w strategiach zabezpieczających. Inwestorzy mogą używać akcji o ujemnej Becie lub instrumentów pochodnych, aby zabezpieczyć się przed ryzykiem rynkowym.

Ograniczenia wskaźnika Beta

Pomimo swojej użyteczności, wskaźnik Beta ma pewne ograniczenia:

- Historyczność danych: Beta opiera się na historycznych danych, co może nie zawsze odzwierciedlać przyszłe zachowanie akcji.

- Zmienność rynku: Beta może się zmieniać w zależności od okresu, na podstawie którego jest obliczana, co może prowadzić do różnic w ocenie ryzyka.

- Specyficzność rynkowa: Wskaźnik Beta jest zależny od wybranego indeksu rynkowego. Zmiana tego indeksu może zmienić wartość Beta, co utrudnia porównania.

- Brak uwzględnienia ryzyka specyficznego: Beta mierzy tylko ryzyko systematyczne, czyli to, które jest związane z rynkiem jako całością. Nie uwzględnia ryzyka specyficznego, związanego z danym aktywem.

Dodaj komentarz